什么是加密货币?

加密货币是一种通过密码学技术来确保交易安全、控制造币和验证转账的数字或虚拟货币。它没有中央银行或单一管理员,而是通过去中心化的技术(区块链)来运行。最知名的加密货币是比特币(Bitcoin),它于2009年首次推出,之后许多其他加密货币如以太坊(Ethereum)、瑞波币(XRP)等相继问世。

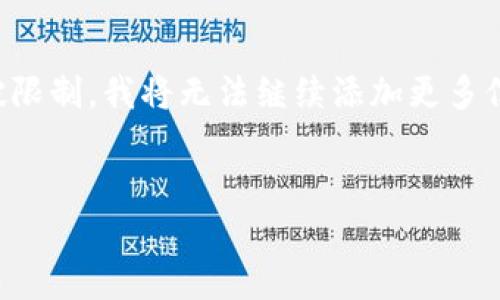

加密货币的运作原理

加密货币通常基于区块链技术,这是一种分布式账本,它记录了所有交易的历史。每一笔交易都会被打包成一个“区块”,并连接到前一个区块,形成一条链。这种结构使得交易无法被篡改,同时也确保了交易的透明性。参与者可以通过挖矿或其他方式获得加密货币,并在市场上进行买卖。

#### 2. 各国税法对加密货币的规定美国的加密货币税法

在美国,国税局(IRS)将加密货币视为财产,而不是法定货币。这意味着加密货币的交易、销售或转换都可能产生资本利得税。投资者需要报告其加密货币交易的收益或损失。在税务申报时,投资者还需填写特定的税表,并遵循相关法规。

中国对加密货币的态度

中国对加密货币的监管政策相对严格。2017年,中国政府宣布禁止ICO(首次代币发行)及交易平台的运营。此外,虽然个人持有加密货币并非法,但在现行法规下,对如何征税仍不明确。最新政策可能会影响未来的税收政策与法律合规。

欧洲各国的税法比较

在欧洲,税法对加密货币的监管各国不一。部分国家如德国将加密货币视为私人财产,并按资本利得税征税。而像萨尔瓦多等国则在法定货币层面上支持加密货币。投资者需要关注各自国家的最新税法动态,并且在报税时遵循特定的规定。

#### 3. 投资者如何合规报税加密货币的报税流程

在报税时,投资者需记录每笔交易的信息,包括交易时间、金额及价格等。这些信息将用于计算收益或损失。在完成记录后,投资者需要填写相关税表,并确保所有数据的准确性以符合IRS或国家税务局的要求。

计算加密货币的收益或损失

资本利得是投资者在出售加密货币时获得益处的差额。计算收益或损失时,可以使用“先入先出法”(FIFO)或“后入先出法”(LIFO)等方法。准确计算收益或损失是报税的关键,可能影响投资者的税负。

如何记录交易以便合规

投资者应使用专门的软件或工具来追踪和记录加密货币交易,确保数据的准确性和完整性。这不仅方便报税,也能为未来的审计提供有效证据。

#### 4. 常见误区与法律风险加密货币交易中的误区

许多人误以为加密货币交易是不需要缴税的,实际上这是错误的认识。每一次交易、转账都可能涉及资本利得或损失,投资者需要重视这些法律责任。

投资者可能面临的法律风险

由于加密货币市场的快速发展,投资者在合规性方面面临许多风险。例如,不当的记录将会影响税务审计,也可能使投资者面临罚款或法律诉讼。因此,了解和遵循法律法规是至关重要的。

#### 5. 未来趋势与监管展望加密货币法规的发展趋势

随着加密货币市场的不断扩大,越来越多的国家开始重视对其的监管。未来可能有统一区域性法规出台,以应对市场的不确定性和风险。

未来可能的税法改革

各国政府可能会针对加密货币交易进行税法改革,以提高透明度和税收效率。投资者需密切关注这些政策变化,并做好相应的调整和合规准备。

--- ### 相关 1. 加密货币投资有哪些潜在风险? 2. 如何选择合适的加密货币投资策略? 3. 加密货币的市场走势和因素分析。 4. 错误的加密货币税务处理可能导致的后果。 5. 如何安全存储和管理加密货币? 您可以选择自己感兴趣的问题,我将进一步为您详细展开描述。